- SWIFT: tradīcija un drošība globālajos naudas pārvedumos

- SEPA: Eiropas vieglums uzņēmējdarbībai

- TARGET: liela nauda, strauji un droši

- Zibmaksājumi: ātrākais ceļš uz efektīvāku biznesu

- Korespondentbankas: globālā finanšu tīkla pamats

- Tehnoloģiju ietekme un nākotnes perspektīvas

- Visa B2B Connect: globālie B2B maksājumi caur vienu savienojumu

- Nākotnes perspektīvas

Maksājumu pasaule strauji mainās, piedāvājot arvien jaunus veidus, kā uzņēmumam optimizēt savas finanšu darbības, samazināt izmaksas un palielināt darījumu drošību un ātrumu. Šajā rakstā apskatīsim trīs svarīgas tēmas mūsdienu finanšu pasaulē: maksājumu sistēmas, korespondentbankas un Visa B2B Connect platforma. Uzzināsim, kā šīs tehnoloģijas un pakalpojumi maina uzņēmējdarbību un, kā tās var izmantot finanšu institūcijas.

SWIFT: tradīcija un drošība globālajos naudas pārvedumos

Uzņēmumiem, kas veic starptautiskus naudas pārvedumus, SWIFT (Society for Worldwide Interbank Financial Telecommunication) ir uzticams finanšu instruments. SWIFT savieno vairāk nekā 11 000 finanšu institūcijas vairāk nekā 200 valstīs, nodrošinot globālu naudas pārvedumu tīklu. Tā ir kā globāla naudas pasta stacija, kur katra transakcija tiek rūpīgi uzraudzīta un nodrošināta. Lai gan SWIFT sistēma var būt lēnāka un dārgāka nekā mūsdienu alternatīvas, tā joprojām ir viens no visuzticamākajiem veidiem, kā veikt starptautiskus maksājumus. 2023. gadā vidēji dienā tika apstrādāti aptuveni 44,8 miljoni maksājumu, kas apliecina SWIFT platformas būtisko lomu globālajā finanšu infrastruktūrā un tās uzticamību finanšu institūcijām visā pasaulē.

SEPA: Eiropas vieglums uzņēmējdarbībai

Eiropas biznesam un FinTech uzņēmumiem SEPA (Single Euro Payments Area) ir neaizvietojams rīks eiro maksājumiem. SEPA apvieno 36 valstis vienā maksājumu zonā, ļaujot veikt naudas pārvedumus tikpat vienkārši kā sūtot naudu vietējai bankai. Šis risinājums nodrošina efektīvus un drošus pārskaitījumus bez starpniekiem, kas būtiski samazina transakciju izmaksas un laiku. SEPA piedāvā dažādus pakalpojumus, kas ir īpaši noderīgi uzņēmējdarbībai, piemēram, vienreizējus pārskaitījumus (Sepa Credit Transfer vai SCT), automātiskos (Sepa Direct Debit vai SDD) un tūlītējus (SCT Instant) maksājumus, kas notiek dažu sekunžu laikā. SEPA maksājumiem ir limits – 100 000 EUR. Saskaņā ar Eiropas Centrālās bankas datiem, 2023. gadā kopējais bezskaidras naudas maksājumu skaits eirozonā pārsniedza 134 miljardus.

TARGET: liela nauda, strauji un droši

FinTech uzņēmumiem un finanšu iestādēm, kas strādā ar lieliem naudas apjomiem un kam nepieciešami ātri un droši maksājumi, Eiropas Centrālā banka piedāvā TARGET (Trans-European Automated Real-time Gross Settlement Express Transfer) sistēmu. TARGET ir kā ātrgaitas vilciens eirozonas finanšu tirgū, nodrošinot reāllaika norēķinus ar augstu drošības līmeni. Saskaņā ar Eiropas Centrālās bankas datiem, 2023. gadā TARGET sistēmā apstrādāto maksājumu skaits pārsniedza 479 miljonus.

Zibmaksājumi: ātrākais ceļš uz efektīvāku biznesu

Uzņēmumiem, kas meklē veidus, kā padarīt savas finanšu darbības efektīvākas, šis ir piemērots risinājums. Tie ļauj veikt maksājumus dažās sekundēs neatkarīgi no diennakts laika, nodrošinot tūlītēju finanšu līdzekļu pārskaitīšanu. Latvijā zibmaksājumi ir ļoti populāri un plaši izmantoti, piedāvājot uzņēmumiem iespēju būt soli priekšā konkurentiem ar tūlītēju maksājumu apstrādi. Integrējot zibmaksājumus savā finanšu plūsmā, uzņēmums var būt pārliecināts, ka ir gatavs nākotnes izaicinājumiem un iespējām. ACI Worldwide ziņojumā teikts, ka zibmaksājumu transakciju skaits Eiropā pieauga no 13,2 miljardiem 2022. gadā līdz aptuveni 17,2 miljardiem 2023. gadā. Sagaidāms, ka šis skaitlis turpinās pieaugt līdz 38,6 miljardiem 2028. gadā, kas veido 21% salikto gada pieauguma tempu (CAGR).

Mūsdienu globālajā tirgū ir pieejamas arī daudzas citas maksājumu sistēmas, kas piedāvā risinājumus efektīvai uzņēmējdarbībai:

- ACH (Automated Clearing House) – plaši izmantota iekšzemes maksājumu sistēma ASV, kas nodrošina efektīvus un uzticamus pārskaitījumus.

- Faster Payments – dinamiska maksājumu sistēma Apvienotajā Karalistē, kas ļauj uzņēmumiem veikt transakcijas nekavējoties.

- RTGS (Real-Time Gross Settlement) – liela apjoma pārskaitījumi reālā laikā, pieejami dažādās valstīs, nodrošinot tūlītēju līdzekļu pieejamību.

- BACS (Bankers’ Automated Clearing Services) – Apvienotajā Karalistē izveidota uzticama sistēma tiešajiem debetiem un kredītiem, kas nodrošina stabilu maksājumu apstrādi.

- CHIPS (Clearing House Interbank Payments System) – ASV starpbanku maksājumu sistēma, kas apstrādā liela apjoma transakcijas.

- Ripple – blokķēdes tehnoloģija ātriem un finansiāli izdevīgiem starptautiskiem pārskatījumiem, kas piedāvā jaunas finanšu iespējas globālajā tirgū.

- PayPal – plaši pazīstama tiešsaistes maksājumu platforma, kas nodrošina ērtus un uzticamus maksājumus tiešsaistes veikaliem un citiem uzņēmumiem.

- Alipay un WeChat Pay – Ķīnā ļoti populāras mobilās platformas, kas piedāvā plašas digitālās maksājumu iespējas uzņēmējdarbībai tieši Ķīnas tirgū.

- UPI (Unified Payments Interface) – Indijas reāllaika maksājumu sistēma, kas nodrošina tūlītējus pārskaitījumus.

- M-Pesa – Āfrikā ļoti populāra mobilā maksājumu sistēma, kas piedāvā pieejamus un drošus finanšu pakalpojumus reģiona uzņēmumiem.

Izpratne par dažādām maksājumu sistēmām palīdzēs uzņēmumiem izvēlēties vispiemērotāko risinājumu, lai nodrošinātu zibenīgus, drošus un rezultatīvus finanšu darījumus, pielāgojoties dažādu tirgu prasībām un veicinot biznesa izaugsmi.

Korespondentbankas: globālā finanšu tīkla pamats

Korespondentbankas (vai vienkārši “korbankas”) ir būtisks elements elektronisko maksājumu sistēmā. Tās kalpo kā starpnieki, nodrošinot līdzekļu pārskaitījumus un valūtas maiņu starp bankām dažādās valstīs.

Korespondentbankas var tikt sadalītas divās galvenajās kategorijās: Loro un Nostro konti. Šīs divas kategorijas palīdz nodrošināt efektīvu un drošu starptautisko darījumu veikšanu, ļaujot bankām savstarpēji sadarboties un pārvaldīt līdzekļus visā pasaulē:

- Loro konti (no itāļu valodas “viņu konti”): konti, kurus viena banka tur citas bankas vārdā. Tas nozīmē, ka, piemēram, ja Latvijas banka tur Loro kontu Vācijas bankas vārdā, Latvijas banka šajā kontā glabā Vācijas bankas līdzekļus.

- Nostro konti (no itāļu valodas “mūsu konti”): konti, kurus viena banka tur savā vārdā citā finanšu iestādē. Piemēram, ja Latvijas Banka tur Nostro kontu Vācijas bankā, Latvijas banka šajā kontā glabā savus līdzekļus Vācijas bankā.

Ir svarīgi atzīmēt, ka dažkārt starptautiskos darījumos tiek iesaistīti vairāki starpnieki jeb “posmi”. Šāda maksājumu maršrutēšana caur starpniekiem ir izplatīta prakse starptautiskajos finanšu darījumos, kas nodrošina, ka līdzekļi sasniedz galamērķi droši un efektīvi. Šie starpnieki palīdz pārvarēt dažādu valstu banku sistēmu atšķirības un nodrošina vienmērīgu līdzekļu plūsmu.

Korespondentbankas piedāvā vairākas būtiskas priekšrocības, kas padara tās par neaizvietojamu elementu starptautisko finanšu darījumu veikšanā:

- Piekļuve starptautiskajiem tirgiem: korbankas ļauj vietējām bankām un to klientiem piekļūt globālajiem finanšu tirgiem.

- Plašs finanšu pakalpojumu klāsts: korbankas piedāvā daudzveidīgus finanšu pakalpojumus, tostarp līdzekļu pārskaitījumus, valūtas maiņu, tirdzniecības finansēšanu un citus pakalpojumus, kas ir nozīmīgi starptautisko darījumu veikšanai.

- Uzticami starptautiskie darījumi: strādājot ar korbankām, bankas var garantēt, ka darījumi ir uzticami un atbilst starptautiskajiem finanšu standartiem. Korespondentbankas bieži izmanto SWIFT tīklu, kas nodrošina ātrus un ērtus elektroniskus maksājumus.

- Efektīvi procesi: korbankas ir izstrādājušas un pilnveidojušas savus procesus, lai nodrošinātu operatīvu un efektīvu darījumu apstrādi.

Lai gan korespondentbankas piedāvā daudz priekšrocību, ir svarīgi apzināties un pārvaldīt arī ar tām saistītos riskus. Pirmkārt, korespondentbanku pakalpojumi var būt dārgi, kas ievērojami palielina darījumu izmaksas. Tas var radīt finansiālu slogu gan FinTech uzņēmumiem, gan individuālajiem klientiem. Otrkārt, starptautiskie naudas darījumi prasa ievērot dažādus regulējumus, kas var būt sarežģīti un laikietilpīgi. Katrai valstij ir savi noteikumi un standarti, kas jāievēro, un to neievērošana var radīt juridiskas un finansiālas sekas. Visbeidzot, salīdzinot ar vietējiem darījumiem, starptautiskie maksājumi var aizņemt vairāk laika. Tas saistīts ar papildu starpniekiem un procesiem, kas nepieciešami, lai nodrošinātu drošību un atbilstību maksājumu standartiem. Lai risinātu šos izaicinājumus, bankas investē drošības tehnoloģijās un sadarbojas ar starptautiskām organizācijām. Tās arī izveido atbilstības programmas, kas palīdz nodrošināt regulējumu ievērošanu. Piemēram, zibmaksājumi palīdz pārvarēt tradicionālo maksājumu sistēmu problēmas, nodrošinot tūlītējus darījumus un samazinot starpnieku nepieciešamību.

Tehnoloģiju ietekme un nākotnes perspektīvas

Moderno tehnoloģiju un finanšu inovāciju attīstība ir radījusi daudzus uzlabojumus elektronisko maksājumu sistēmās. Blokķēde, mākslīgais intelekts un automatizācija ir trīs galvenie virzieni, kas ievērojami ietekmē šo nozari.

- Blokķēde. Šī tehnoloģija nodrošina drošus, pārredzamus un neizmaināmus darījumus. Blokķēdes tehnoloģija ļauj reģistrēt katru darījumu blokā, kas ir savienots ar iepriekšējo bloku, veidojot ķēdi. Tas nodrošina, ka darījumi ir neizmaināmi un pārredzami, samazinot starpnieku nepieciešamību un izmaksas.

- Mākslīgais intelekts (MI). MI tiek izmantots, lai uzlabotu drošību, ātrumu un efektivitāti maksājumu sistēmās. Tas spēj operatīvi analizēt lielu datu apjomu, identificējot potenciālus krāpšanas gadījumus un nodrošinot vēl efektīvāku darījumu apstrādi.

- Automatizācija. Automatizācijas tehnoloģijas palīdz samazināt manuāla darba apjomu, uzlabojot efektivitāti un samazinot kļūdu iespējamību. Tas ļauj bankām un FinTech uzņēmumiem ātrāk un precīzāk apstrādāt maksājumus.

Maksājumu sistēmām ir jābūt ne tikai drošām un efektīvām, bet arī viegli lietojamām. Klientu pieredzes uzlabošana būs viens no galvenajiem faktoriem, kas noteiks, kuras tehnoloģijas un risinājumi kļūs populāri.

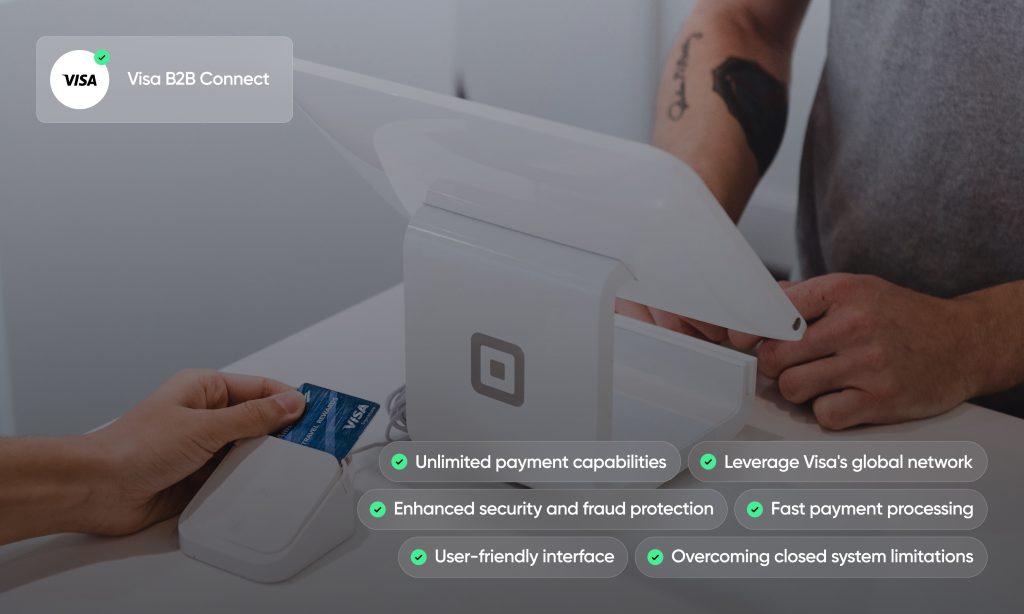

Visa B2B Connect: globālie B2B maksājumi caur vienu savienojumu

Biznesa pasaulē ātrums un uzticamība ir ļoti svarīgi aspekti, īpaši starptautiskajos darījumos. FinTech uzņēmumi arvien vairāk pievēršas inovatīviem risinājumiem, lai optimizētu savus maksājumu procesus. Viens no šādiem risinājumiem ir Visa B2B Connect platforma, kas piedāvā būtiskas priekšrocības gan ātrumā, gan uzticamībā, izmantojot modernās tehnoloģijas.

Visa B2B Connect ir inovatīvs risinājums, kas uzņēmumiem sniedz neierobežotas iespējas veikt starptautiskos maksājumus vietējās valūtās 120 pasaules valstīs, kā arī 21 citā valūtā jebkur pasaulē. Visa B2B Connect izmanto blokķēdes tehnoloģiju, kas ir pazīstama ar savu drošību un pārredzamību. Blokķēdes tehnoloģija ļauj izsekot katru darījumu, nodrošinot, ka tas ir nemaināms un viegli verificējams.

Galvenās priekšrocības:

- Neierobežotas iespējas veikt izejošos maksājumus biznesa partneriem vairāk nekā 120 valūtās, ieskaitot GBP un USD. Platforma Visa B2B Connect izveidota, balstoties uz plašo VISA globālo tīklu, un nodrošina daudzpusēju savienojamību, ļaujot noteikt skaidrus termiņus un pārredzamas izmaksas, kas paaugstina korporatīvo darījumu prognozējamību un ekonomisko efektivitāti.

- Ātra maksājumu apstrāde, kas samazina tradicionāli nepieciešamo laiku darījumiem.

- Uzlabota drošība un aizsardzība pret krāpšanu. Izmantojot digitālās identitātes funkciju, kas tokenizē sensitīvu biznesa informāciju, piemēram, bankas datus un kontu numurus, uzņēmumam tiek piešķirts unikāls ID darījumu veikšanai visā ekosistēmā, tādējādi samazinot krāpšanas iespējamību.

- Slēgto sistēmu ierobežojumu pārvarēšana, jo platforma ir saderīga ar citām esošajām maksājumu sistēmām un pakalpojumiem.

- Lietotājam draudzīgs interfeiss, padarot Visa B2B Connect viegli lietojamu ikdienas darījumos.

Starptautiskajos biznesa maksājumos bieži vien jāsaskaras ar atšķirīgiem regulējumiem, valūtas maiņas kursiem un gariem apstrādes laikiem. Visa B2B Connect risina šos izaicinājumus, piedāvājot standartizētu platformu, kas ir viegli integrējama uzņēmumu esošajās sistēmās, izmantojot API vai FTP integrāciju un partneru tīklu.

Daudzi globāli uzņēmumi jau izmanto šo sistēmu, ieskaitot loģistikas, mazumtirdzniecības un ražošanas nozares. Lietotāju atsauksmes pārsvarā ir pozitīvas, uzsverot sistēmas ātrumu un drošību.

Uzņēmumiem un finanšu institūcijām ir vērts izpētīt šo risinājumu, lai maksimāli izmantotu tā priekšrocības un uzlabotu savas maksājumu operācijas globālajā tirgū. Ja vēlaties izmantot Visa B2B Connect, to var nodrošināt AS Magnetiq Bank – pirmā banka Eiropā, kas saviem klientiem sāka piedāvāt šo risinājumu.

Nākotnes perspektīvas

Visa B2B Connect nākotnē plāno paplašināties jaunajos tirgos un turpināt tehnoloģiju uzlabojumus. Turklāt var sagaidīt mākslīgā intelekta integrāciju un vēl lielāku automatizāciju, kas vēl vairāk palielinās šī risinājuma efektivitāti un drošību. Blokķēdes tehnoloģija turpinās ietekmēt nākotnes maksājumu tehnoloģijas, piedāvājot jaunas iespējas un biznesa modeļus. Visa B2B Connect ir inovācija, kas maina biznesa pasauli, padarot maksājumus ātrākus, drošākus un efektīvākus.

Dalies ar šo rakstu, lai arī citi uzzina par jaunākajām maksājumu tendencēm un izaicinājumiem!